Облигационное финансирование

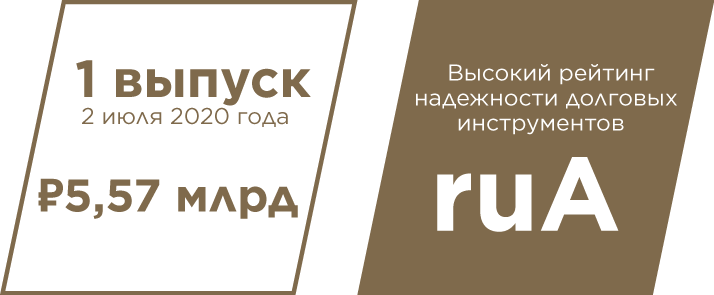

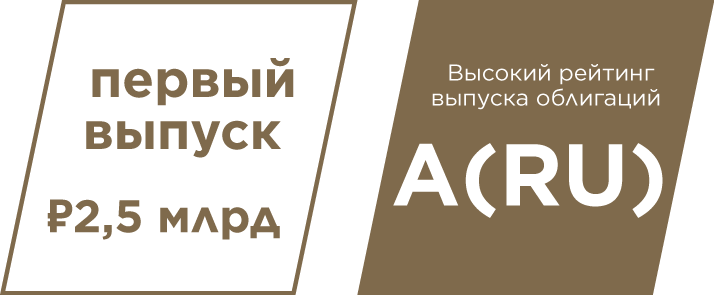

Для Группы это дебютный выпуск биржевых облигаций в рамках программы, максимальный объём которой составляет 30 млрд рублей. Ценные бумаги в объёме 2,5 млрд рублей выпущены на 7 лет с офертой через 3 года. Привлечённые на публичном рынке капитала средства будут направлены на финансирование реализуемых концессионных проектов холдинга. Эмитентом ценных бумаг выступает ООО «ВИС ФИНАНС», поручителем – головная компания холдинга Группа «ВИС» (АО). Ведущее российское рейтинговое агентство АКРА присвоило выпуску рейтинг A(RU).

В рамках зарегистрированной программы 26 марта 2021 г. Группа разместила второй выпуск биржевых облигаций в объёме 2 млрд рублей. АКРА подтвердило рейтинг выпуска на высоком уровне A(RU). Книга заявок на ценные бумаги была закрыта с высоким спросом на сумму более 3,1 млрд руб. В ходе сбора заявок переподписка составила 60%, в результате чего удалось снизить ставку купона на 10 б.п. Финальная ставка – до 9,15%.

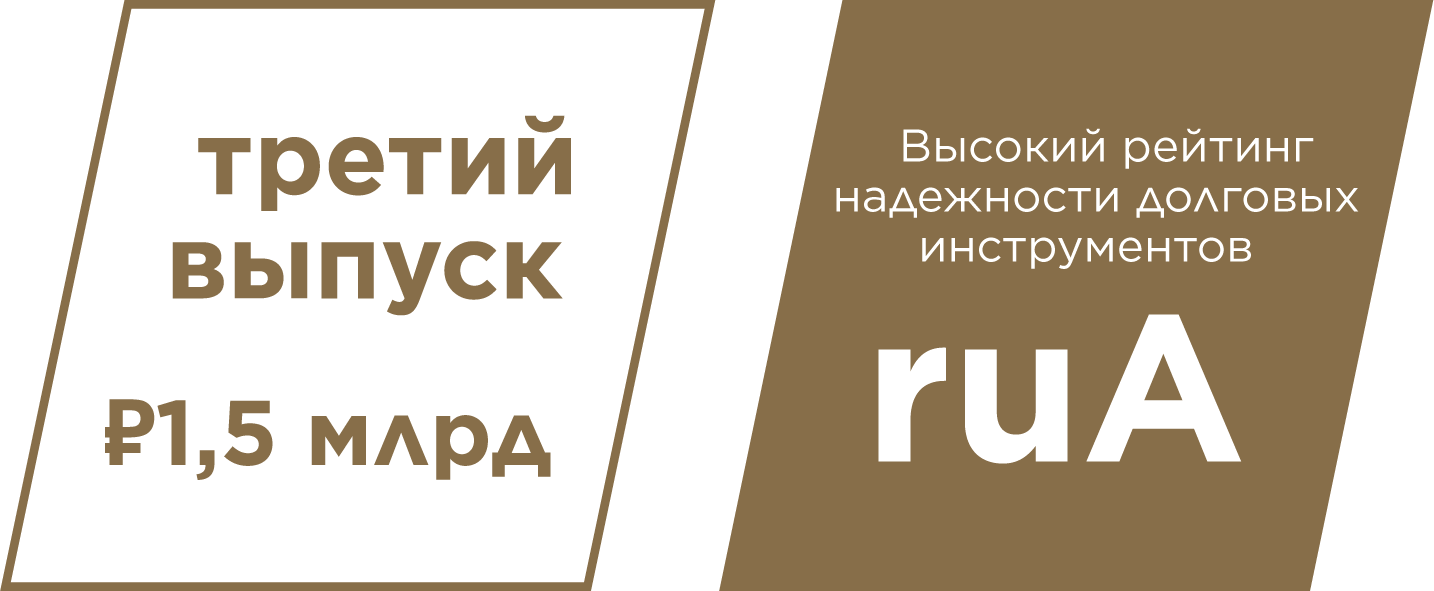

4 апреля 2023 г. Группа разместила третий выпуск биржевых облигаций в объёме 1,5 млрд рублей в рамках зарегистрированной на Московской бирже программы. Рейтинговое агентство «Эксперт РА» определило рейтинг выпуска на высоком уровне ruA.

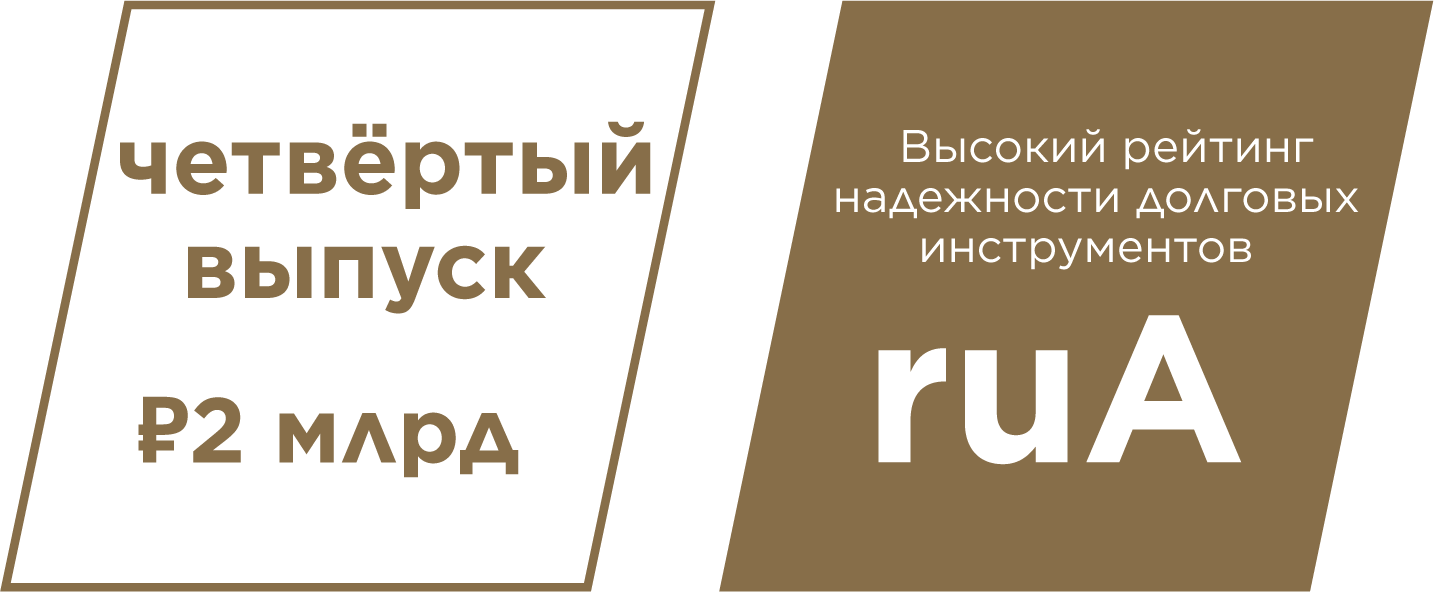

В июне 2023 года Группа «ВИС» разместила четвёртый выпуск биржевых облигаций

30 июня 2023 г. Группа разместила четвёртый выпуск биржевых облигаций в объёме 2 млрд рублей. Сбор заявок проходил из расчёта в 1,5 млрд рублей, однако в виду высокого интереса инвесторов к облигациям холдинга, объём был увеличен. Рейтинг выпуска подтверждён на уровне ruA.

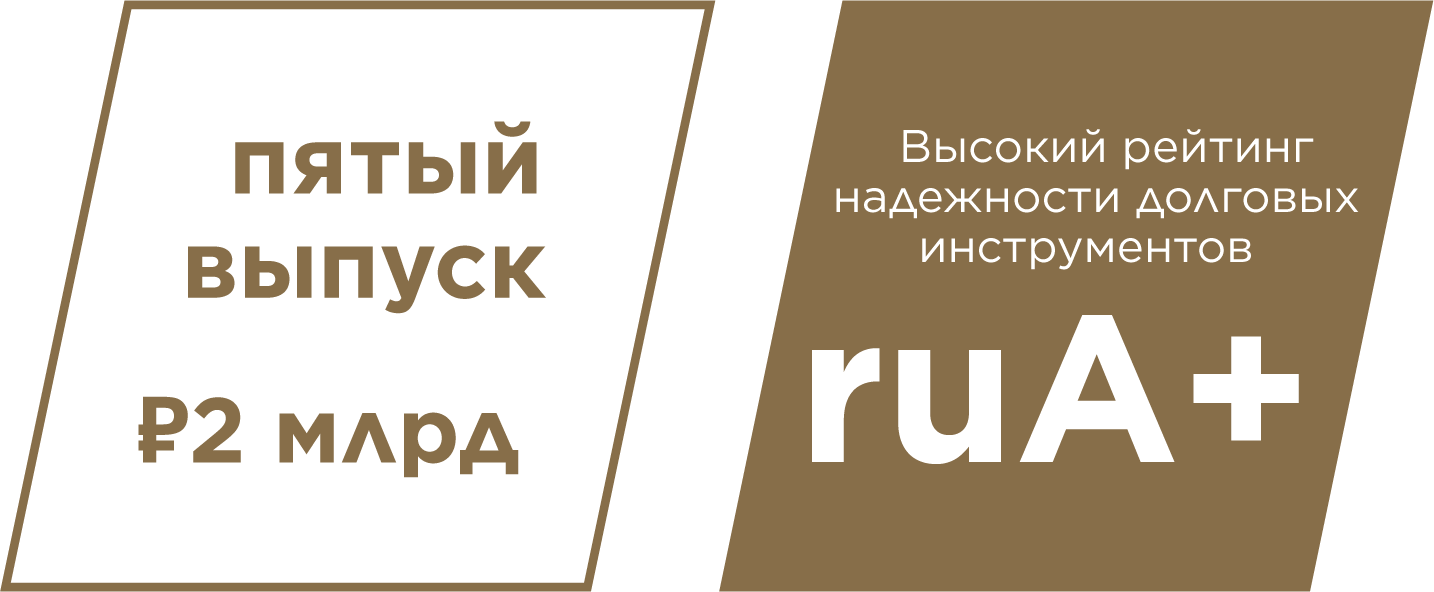

В декабре 2023 года Группа «ВИС» разместила пятый выпуск биржевых облигаций

14 декабря 2023 г. осуществлён выпуск облигаций серии БО-П05 в объёме 2 млрд рублей. Рейтинговое агентство «Эксперт РА» присвоило ценным бумагам кредитный рейтинг на уровне ruA+, который соответствует рейтингу Группы.

В феврале 2024 года Группа «ВИС» приняла решение о выпуске первых цифровых финансовых активов

Решение о выпуске цифровых финансовых активов от 16.02.2024 г.